Geschäftskonten galten als eine der letzten Bastionen, bei der sich „konservative“ Konten- und Gebührenmodelle lange hielten.

Anderswo mischten Direktbanken, Neo-Banken, Digital-Banken und andere Player längst den Markt auf.

Ein kostenloses (oder zumindest günstiges) Geschäftskonto jedoch? Lange Zeit kaum möglich.

Mittlerweile gibt es jedoch auch für Firmen- und Geschäftskunden die ein oder andere interessante Möglichkeit. Dazu gehört FYRST und das möchte ich hier vorstellen.

FYRST ist ein Angebot der Deutsche Bank AG. Bereitgestellt wird das Geschäftskonto auf der Infrastruktur der Postbank, die mittlerweile als Niederlassung der Deutsche Bank AG firmiert.

Es gibt zwei Kontoprodukte: FYRST Base (teils ohne monatliches Kontoführungsentgelt, je nach Rechtsform) und das Premium-Geschäftskonto FYRST Complete (mehr Inklusiv-Buchungsposten, zusätzliche Leistungen für 10,- € mtl. Entgelt).

Ich nutzte das Geschäftskonto von FYRST eine ganze Weile für mein kleines Unternehmen. Im Zuge meines Umzuges ins Ausland habe ich FYRST schließlich gekündigt.

Meine Erfahrungen als FYRST-Kunde schildere ich hier.

Rund um das FYRST-Geschäftskonto hat sich bereits einiges geändert.

FYRST diente für gut ein Jahr als geschäftliches Konto für mein Einzelunternehmen und ich habe meine Erfahrungen mit der Zeit ergänzt:

- Einführung und spätere Erhöhung eines mtl. Kontoführungsentgelts für Kapital- und Personengesellschaften (GmbH, GmbH & Co.KG, UG, KG, OHG, GbR) sowie eingetragene Kaufleute (e.K.) in dem Tarif FYRST Base

- Weitere Konditionen-Änderung lt. PLV vom 01.07.2020 und 28.04.2021

- Kreditkarte jetzt verfügbar (über die Postbank, auch als Prepaid)

- Gründerpaket als Erweiterung für das Base-Geschäftskonto hinzugefügt

- Erfahrungen mit der Nutzung von chipTAN ergänzt

- Zusammenarbeit mit dem Steuerberater (DATEV) nun auch direkt via Service-Rechenzentrum möglich (gegen Aufpreis)

- Kontoeröffnung mittlerweile auch für juristische Personen möglich

- Hinweise zur Kündigung von FYRST hinzugefügt

Mittlerweile bin ich kein Geschäftskonto-Kunde mehr, versuche aber dennoch auf dem Laufenden zu bleiben.

Sollte es in Zukunft weitere Änderungen bei FYRST geben, versuche ich diese baldmöglichst hier nachzureichen.

Inhaltsverzeichnis

- 1 Preise und Kontomodelle

- 2 Wissenswertes zum FYRST-Geschäftskonto

- 2.1 FYRST Bank (die eigentlich gar keine Bank ist)

- 2.2 Erlaubte Rechtsformen bei FYRST

- 2.3 „Beyond Banking“ – bitte was?

- 2.4 FYRST und der Steuerberater

- 2.5 Konto eröffnen – schnell und einfach

- 2.6 Schufa – Abfrage und Eintrag

- 2.7 Login zum Online-Banking via FYRST oder Postbank

- 2.8 FYRST-Kreditkarte – mit Umweg über die Postbank

- 2.9 FYRST kündigen

- 3 Meine Erfahrungen mit FYRST

Preise und Kontomodelle

FYRST Base

FYRST Base – das Geschäftskonto

Ich für meinen Teil entschied mich für FYRST Base, die Geschäftskonto-Variante ohne monatliches Kontoführungsentgelt (für Gewerbetreibende und Freiberufler).

Die Eckdaten sehen hier wie folgt aus:

- deutsche IBAN

- inkl. 50 beleglose Buchungsposten monatlich

- inkl. girocard (mit V-Pay)

- Online-Kontoauszug kostenfrei

- Postbank Online-Banking mit FinTS / HBCI

Ein monatiches Kontoführungsentgelt fällt wie gesagt für Gewerbetreibende und Freiberufler und für das erste Konto nicht an.

Sofern man mit den inkludierten 50 Buchungsposten monatlich auskommt und keine weiteren, kostenpflichtigen Bankdienstleistungen nutzt, hat man so effektiv ein kostenloses Geschäftskonto.

Für Personengesellschaften und Kapitalgesellschaften (GmbH, GmbH & Co.KG, UG, KG, OHG, GbR) sowie eingetragene Kaufleute (e.K.) fällt mittlerweile ein Kontoführungsentgelt in Höhe von 6,- € monatlich an.

Sofern man ein zweites Geschäftskonto benötigt (z.B. als Zweitkonto / Unterkonto) fallen ebenfalls 6,- € monatlich an – und zwar unabhängig der Rechtsform.

Wer z.B. Bargeld einzahlt, Auslandszahlungsverkehr (Fremdwährungen und Nicht-SEPA) oder Firmenlastschriftmandate nutzt, zahlt weitere Gebühren laut Preis- und Leistungsverzeichnis.

Bestimmte Kleinunternehmer, Gründer, Freelancer dürften zu den Unternehmern gehören, die mit FYRST Base unterm Strich ein komplett kostenloses Geschäftskonto führen können.

Ich jedenfalls musste in meiner Zeit by FYRST keinerlei Gebühren berappen 🙂

Entscheidend für die Gebührenfreiheit sind unter anderem die Rechtsform, eine geringe Anzahl an Buchungsposten und die genutzten Bankleistungen.

Vielnutzer schauen sich ggf. besser das Premium-Konto an.

Optional: FYRST Base mit Gründerpaket erweitern

Für Gründer (hierunter versteht FYRST eine Neugründung des Unternehmens innerhalb der letzten 12 Monate) gibt es optional das zusätzliche Gründerpaket, mit dem die Leistungen des Base-Geschäftskontos ergänzt werden können.

Zum Gründerpaket (auch Starterpaket genannt) gehören:

- 1 x weiteres FYRST Base-Konto (als Zweitkonto / Unterkonto) mit eigener IBAN und weiteren 50 Buchungsposten inklusive z.B. für Liquiditätsrücklage

- Kostenlose VISA Card Prepaid der Postbank

- Ermäßigungen bei Partnerunternehmen (z.B. Software, Versicherung)

- Gründer-Guide mit Informationen zur Unternehmensgründung

Das Gründerpaket ist ein kostenpflichtiges Add-On zum Base-Geschäftskonto, für das derzeit 6,- € monatlich berechnet werden.

Effektiv gibt es für Neugründer innerhalb der ersten 12 Monate das Gründerpaket zum Preis eines Zweitkontos, jedoch zusätzlich mit VISA Card Pre-Paid und Ermäßigungen bei ausgewählten Partnern.

Hier muss man ganz einfach schauen, ob sich das Paket für das eigene Unternehmen lohnt (oder nicht).

FYRST Complete

FYRST Complete ist das Premium-Kontomodell mit 10,- € monatlichem Kontoführungsentgelt.

Hier findet keine Unterscheidung je nach Rechtsform statt.

Im Gegenzug gibt es natürlich einige Mehrleistungen:

- inkl. 75 beleglose Buchungsposten monatlich

- inkl. Nutzung des FYRST-Auftragsmanagements

- reduzierte Entgelte im Preis- und Leistungsverzeichnis

Damit ist das Complete-Kontomodell vor allem für Vielnutzer interessant.

Einerseits gibt es zusätzliche 25 Inklusiv-Buchungsposten. Andererseits gewährt das Premium-Konto reduzierte Entgelte für zusätzliche Leistungen.

So kosten z.B. zusätzliche Buchungsposten 0,08 € statt 0,19 € bei FYRST Base.

Buchungsposten aus Echtzeitüberweisungen (SEPA-Instant) sind ebenfalls rabattiert und kosten 0,30 € statt 0,40 €.

Auch weitere Entgelte wie z.B. für den Auslandszahlungsverkehr (außerhalb des SEPA-Raums) sind teils reduziert.

Für mich mit meinem kleinen, nebenberuflichen Unternehmen hat sich das Premium-Kontomodell nicht gelohnt.

Geschäftsmodelle sind jedoch unterschiedlich.

Wer viele monatliche Buchungsposten generiert, dürfte mit dem Premium-Geschäftskonto besser aufgehoben sein.

Auch für Rechtsformen, bei denen im Base-Tarifmodell ohnehin ein monatliches Kontoführungsentgelt anfallen würde (derzeit GmbH, GmbH & Co.KG, UG, KG, OHG, GbR sowie eingetragene Kaufleute – e.K.), können darüber nachdenken, direkt das Complete-Tarifmodell zu wählen.

Was mir bei beiden Kontomodellen (noch) fehlt

Was mich zunächst davon abhielt, mir FYRST genauer anzuschauen, ist die fehlende Möglichkeit, eine Kreditkarte oder Debit-Karte der beiden gängigen Schemes Visa oder Mastercard zu erhalten.

Ich bezahle auch geschäftlich relativ viel online.

Software-Lizenzen, Hosting und Cloud-Anbieter – teils geht es ohne Kreditkarte oder Debit-Karte vom Typ Visa oder Mastercard erst gar nicht.

Die FYRST Card (girocard mit V-Pay) hilft mir dabei nicht und die Zahlung per Lastschrift oder Rechnung wird nicht überall angeboten.

Ich habe es letztlich so gelöst, mir eine Mastercard bei einer anderen Bank zusätzlich für mein Unternehmen anzuschaffen.

Diese buchte dann per Lastschrift von meinem FYRST-Geschäftskonto ab.

Um das Thema Kreditkarte weiß natürlich auch FYRST – und so ist mittlerweile endlich auch eine Kreditkarte verfügbar.

Jedoch nur über den Umweg über die Postbank – eine FYRST-Kreditkarte gibt es noch nicht. Man kann sich für die Visa Business Card der Postbank entscheiden – diese ist für FYRST-Kunden kostenlos.

Die Visa Card ist als Kreditkarte oder Prepaid-Version verfügbar.

Wie gut ein Geschäftskonto geeignet ist, hängt ansonsten stark vom Geschäftsmodell ab.

Für mein kleines, nebenberufliches Unternehmen war ich gut aufgestellt.

Und ich vermute, junge und kleine Unternehmen sind allgemein die Zielgruppe, die hier am ehesten einen guten Geschäftsbank-Partner finden.

FYRST Base hat mir alles geboten, was ich für mein Einzelunternehmen benötigte. Geschäftsmodelle und damit Anforderungen an das Geschäftskonto können jedoch sehr unterschiedlich ausfallen. Das muss jeder Unternehmer für sich evaluieren.

Patrick Woessner, Autor bei Tech Junkies

Eine Prüfung, welche Banking-Leistungen in welchem Umfang benötigt werden (und welche überhaupt nicht), dürfte deshalb für die Auswahl eines Geschäftskontos unterlässlich sein.

Bild: Tech Junkies / Patrick Woessner

Bild: Tech Junkies / Patrick WoessnerWissenswertes zum FYRST-Geschäftskonto

FYRST Bank (die eigentlich gar keine Bank ist)

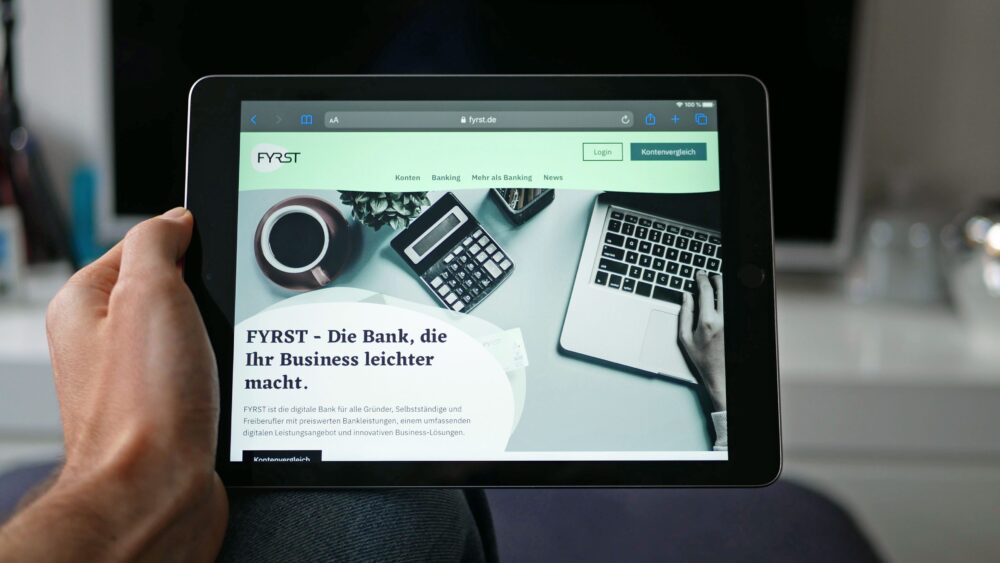

FYRST stellt sich als Digitalbank vor.

Durchaus Wissenswert vor der Kontoeröffnung könnte sein, dass es die FYRST Bank im eigentlichen Sinne gar nicht gibt.

Ein Blick in das Impressum offenbart:

FYRST – ein Angebot der Deutsche Bank AG

Quelle: Impressum von FYRST

FYRST ist als Marke für den Vertrieb digitaler Geschäftskonten geschaffen worden. Dahinter steht jedoch die Deutsche Bank.

Technisch bereitgestellt wird das Geschäftskonto auf der Infrastruktur der Postbank (gilt z.B. für das Online-Banking, siehe unten).

In diesem Jahr fand die Verschmelzung der DB Privat- und Firmenkundenbank AG und der Deutsche Bank AG statt, wodurch die Deutsche Bank ihre Kunden nun mit Deutsche Bank, Postbank und weiteren Marken betreut.

Dazu gehört auch FYRST.

Eine FYRST Bank im engeren Sinne gibt es also nicht. Es handelt sich um ein Angebot der Deutsche Bank AG.

Das wird auch deutlich, wenn man einen Blick auf den BIC (Bank Identifier Code) wirft:

BIC von FYRST – PBNKDEFF

Quelle: FYRST FAQ

Schlüsselt man den BIC auf, ist ersichtlich, dass das Konto bei der Postbank („PBNK“) in Deutschland („DE“) geführt wird. Der BIC gehört zur Niederlassung Frankfurt am Main („FF“).

So führt es auch die Postbank auf ihrer Webseite aus.

Erlaubte Rechtsformen bei FYRST

Sowohl natürliche Personen wie auch juristische Personen können ein Geschäftskonto bei FYRST eröffnen.

Laut FAQ sind derzeit möglich:

- Gewerbetreibende

- Freiberufler

- Unternehmergesellschaften (UG)

- Gesellschaften mit beschränkter Haftung (GmbH)

- Gesellschaften bürgerlichen Rechts (GbR)

- GmbH & Co. KG

- Offene Handelsgesellschaften (OHG)

- Kommanditgesellschaften (KG)

Als ich mein Konto eröffnete, waren nur natürliche Personen möglich.

Nun können auch Personengesellschaften (GbR, OHG, KG) sowie Kapitalgesellschaften (UG, GmbH) ein Geschäftskonto eröffnen.

Mittlerweile geht das sogar komplett digital. Das ist durchaus eine Erwähnung wert.

Für eine Kapitalgesellschaft habe ich anderswo schon „online“ ein Konto eröffnet. Das lief dann so ab, dass man die Stammdaten auf der Bank-Webseite eingab, der Prozess danach aber „offline“ weitergeführt wurde.

Denn im Folgenden galt es für die Kontoeröffnung z.B. Gründungsurkunde, Handelsregisterauszug usw. in der Filiale oder auf dem Postweg einzureichen.

Die digitale Antragsstrecke für juristische Personen bei FYRST ist deshalb eine Erwähnung wert.

„Beyond Banking“ – bitte was?

Sowohl die Deutsche Bank wie auch die Postbank bieten bereits Geschäftskonten unter der jeweils eigenen Marke an.

Mit FYRST als Digital-Bank-Ableger will man vermehrt Kleinunternehmen ansprechen, die einfache Geschäftskonten zu günstigen Konditionen nachfragen.

Das Banken-Marketing hat sich wohl überlegt, wie man das der Zielgruppe noch etwas schmackhafter machen kann.

Zur Markteinführung war häufig vom „Beyond Banking“-Konzept zu lesen.

Hierunter versteht die Digital-Bank laut FAQ folgendes:

Beyond Banking beschreibt jene Bereiche, die nicht im klassischen Bankgeschäft liegen, sondern darüber hinaus (‚beyond‘) gehen. Mit diesen Funktionen, die unser innovatives Banking ergänzen, bieten wir unseren Kunden ein ganzheitliches Ökosystem für ihr Unternehmen. Mit unseren Beyond Banking Funktionen, welche eng mit dem Banking Bereich verzahnt sind, treffen wir auf die sich ständig wechselnden Bedarfe unserer Kunden.

Quelle: FYRST-FAQ

Damit dürfte das FYRST-Auftragsmanagement (inklusive bei FYRST Complete) sowie die Kooperationen mit sevDesk (Buchhaltungssoftware, siehe nächster Abschnitt) und Bibby Financial Services (Factoring) gemeint sein.

Ich für meinen Teil benötigte nur das Banking 😛

FYRST und der Steuerberater

Der überwiegende Teil der Selbständigen und Unternehmer wird für Buchhaltungs- und Steuerangelegenheiten ein Steuerbüro beauftragen.

Damit der Steuerberater die Buchhaltung erledigen bzw. überprüfen kann, benötigt dieser Zugriff auf die Kontoumsätze.

Im schlechtesten Fall schickt man dazu monatlich den klassischen Kontoauszug an den Steuerberater.

Dadurch entsteht im Steuerbüro hoher manueller Aufwand und den wird der Steuerberater letztendlich in Rechnung stellen.

Empfehlenswert ist deshalb die elektronische Übergabe der Kontoumsätze.

Mittlerweile bietet FYRST eine direkte Anbindung an das Service-Rechenzentrum per Datenfernübertragung (DFÜ) an, was 5,- € monatlich je angebundenem Geschäftskonto kostet.

Ob es sich um ein Base- oder ein Complete-Geschäftskonto handelt, ist hier unerheblich. Sofern man mehrere Geschäftskonten hat (Unterkonto bzw. Zweitkonto), so fällt die Gebühr je Konto an.

Als ich mein FYRST-Geschäftskonto eröffnete, bestand diese Möglichkeit der DATEV-Anbindung mittels Service-Rechenzentrum noch nicht.

Steuerberater nutzen in aller Regel DATEV Rechnungswesen und können die Kontoumsätze auch auf anderen Wegen elektronisch einlesen.

Die verschiedenen Möglichkeiten stimmt man am besten mit dem Steuerberater ab.

Grundsätzlich denkbar sind m.W.:

- EBICS

- RZ-Bankinfo

- finAPI (XS2A / PSD2 bzw. HBCI PIN/TAN)

- MT940-Export (.STA)

- CSV oder sonstige Importdatei

Vor der Einführung von PSD2 war es noch einfacher.

Bei den meisten Geschäftskonten konnte entweder per EBICS oder FinTS / HBCI ein Kontenabruf für den Steuerberater eingerichtet werden.

Auch bei FYRST ist FinTS / HBCI verfügbar, jedoch ist die Einrichtung nach PSD2 (PIN/TAN) eben schwieriger geworden.

Interessant ist vielleicht, dass FYRST eine weitere Möglichkeit anbietet, um mit dem Steuerberater zusammenzuarbeiten.

Es besteht eine Kooperation mit dem Buchhaltungsprogramm sevDesk.

Während sevDesk grundsätzlich jedem Unternehmer offen steht, bekommen FYRST-Kunden derzeit 25% Rabatt auf die monatliche sevDesk-Gebühr im ersten Jahr..

sevDesk verfügt wiederum um die Möglichkeit, einen DATEV-Export an den Steuerberater zu übermitteln.

Ich für meinen Teil habe sevDesk nicht genutzt.

Jedoch hat sich eine andere Möglichkeit gefunden, um die Kontoumsätze des FYRST-Geschäftskontos elektronisch an den Steuerberater zu übermitteln 🙂

Es geht also auch ohne Service-Rechenzentrum per Datenfernübertragung (DFÜ) und den Umweg über sevDesk – hierzu empfehle ich einfach, Informationen beim Steuerberater einzuholen.

Konto eröffnen – schnell und einfach

Für natürliche Personen läuft die Kontoeröffnung bei FYRST schon immer komplett online.

Folgende Erfahrungen machte ich dabei:

- Antrag Kontoeröffnung auf der FYRST-Webseite ausgefüllt

- Legitimation direkt im Anschluss per Video-Ident (via POSTIDENT)

- Schufa-Abfrage (und Schufa-Eintrag, dazu gleich mehr)

- Kontoeröffnung und Login-Daten am Folgetag

- FYRST Card und weitere Unterlagen in den kommenden Tagen per Post

Für juristische Personen kann mittlerweile ebenfalls die digitale Antragsstrecke genutzt werden – das war anfangs noch nicht so und macht das Leben natürlich einfacher.

Aus meiner Sicht lief die Kontoeröffnung völlig reibungslos ab.

Schufa – Abfrage und Eintrag

Was mich nach dem Abschluss meines FYRST-Geschäftskonto wunderte: In Meine Schufa tauchte sowohl eine Abfrage wie auch ein Eintrag des Kontos auf.

Und das im privaten Bereich des Schufa-Datensatzes neben z.B. meinem privaten Girokonto und meiner privaten Kreditkarte.

Das ist für geschäftliche Konten eigentlich nicht üblich – so meine Erfahrung.

Ich habe das daraufhin bei der Schufa reklamiert, woraufhin mein Schufa-Datensatz wie folgt angepasst wurde:

- Schufa-Eintrag (störungsfreie Vertragsdaten) „Girokonto“ für FYRST-Konto wurde komplett entfernt.

- Schufa-Abfrage „Anfrage zum Girokonto“ wurde geändert zu „Anfrage zur Bonitätsprüfung vor Eröffnung eines geschäftlichen Girokontos (für Selbständige und Kleingewerbetreibende)“.

Damit ist das FYRST-Konto bei mir nicht mehr im Schufa-Datensatz eingetragen.

Außerdem wurde die Abfrage bei Eröffnung vom privaten in den geschäftlichen Bereich des Schufa-Datensatzes verschoben.

Eine Anfrage zur Bonitätsprüfung ist etwas anderes als ein Eintrag.

- Ein Schufa-Eintrag (störungsfreie Vertragsdaten) wird gespeichert, so lange die Geschäftsbeziehung besteht.

- Eine Schufa-Anfrage hingegen wird nach 12 Monate Aufbewahrungsfrist automatisch gelöscht.

Das kann man sich ganz offiziell auf der Schufa-Webseite durchlesen.

Ob FYRST bei der Kontoeröffnung immer so verfährt, ist mir nicht bekannt.

Ich habe es in dieser Form jedenfalls für nicht korrekt gehalten und den Schufa-Datensatz entsprechend korrigieren lassen.

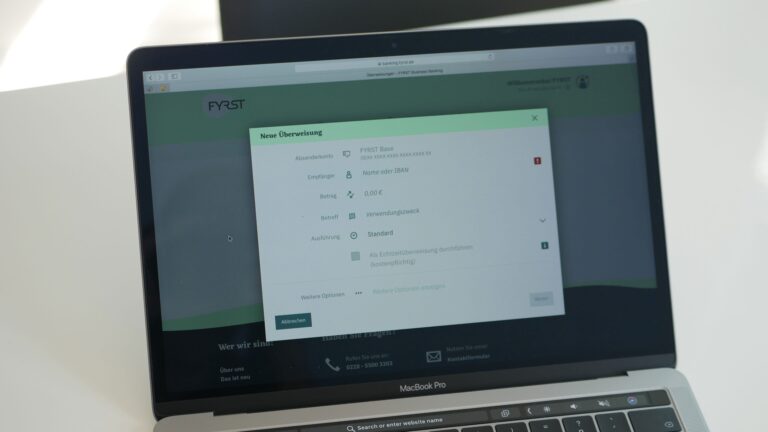

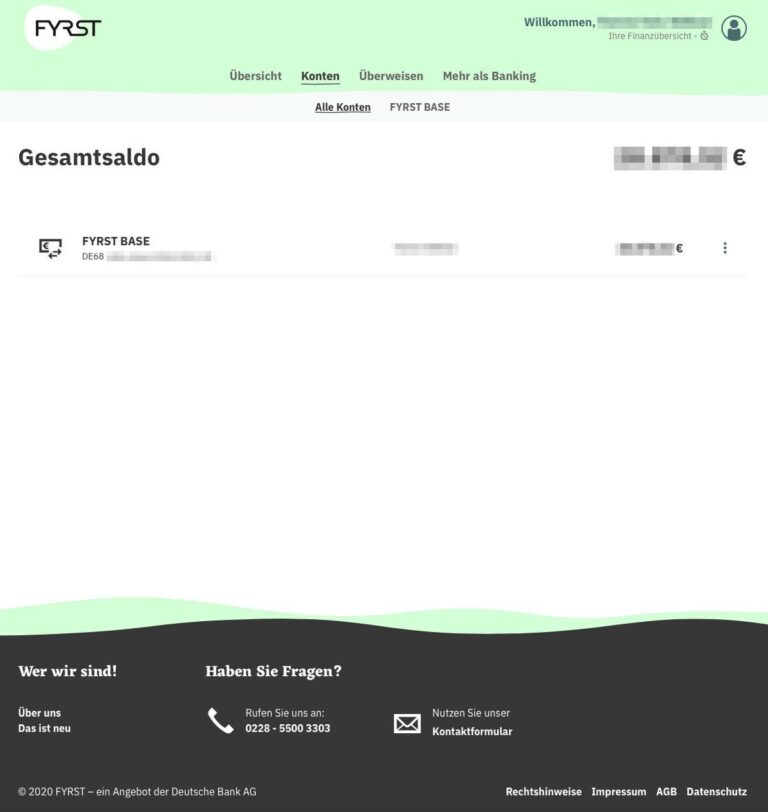

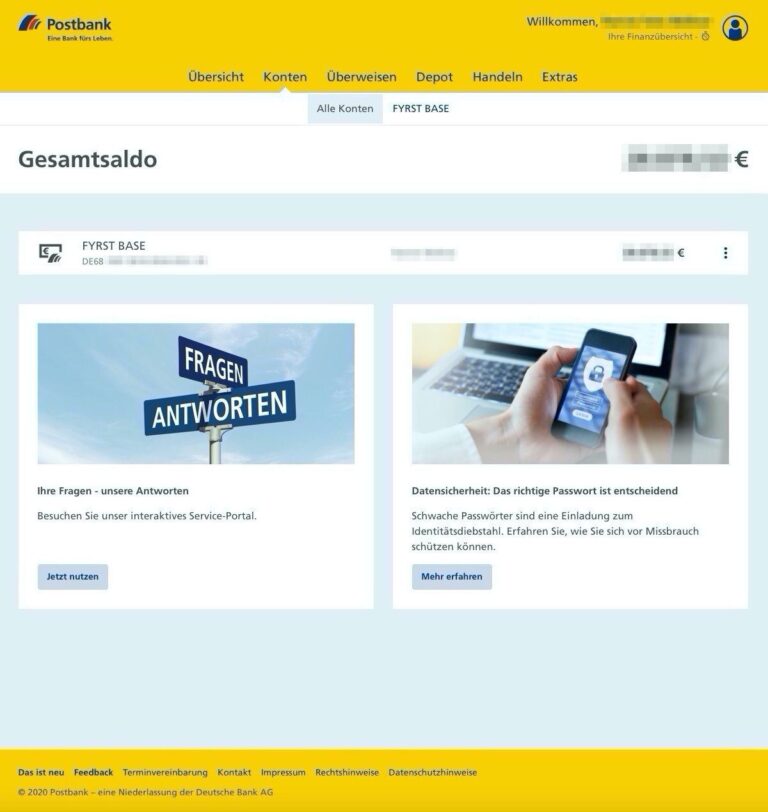

Login zum Online-Banking via FYRST oder Postbank

Für das Login im Online-Banking wird eine Postbank-ID vergeben.

Man kann anschließend entscheiden, ob man das Online-Banking auf der FYRST-Webseite oder auf der Postbank-Webseite nutzt.

Ein Login ist auf beiden Webseiten möglich.

Technisch nutzt FYRST das Online-Banking der Postbank.

Bis auf das Branding (FYRST-Logo und Corporate-Design) macht es keinen Unterschied, wo man sich letztlich einloggt.

Es stehen auf beiden Webseiten die gleichen Online-Banking-Funktionen zur Verfügung.

Ein Freund von mir, der sowohl privates Girokonto wie auch FYRST-Geschäftskonto nutzt, hat mir außerdem berichtet, dass beide Konten bei ihm unter der gleichen Postbank-ID zusammengefasst werden.

Auch bei der Nutzung der mobilen Banking-Apps hat man die Qual der Wahl.

Es gibt zwar jeweils eine FYRST-App für Android und iPhone.

Alternativ kann man auch die Postbank-App „Postbank Finanzassistent“ nutzen.

Es stehen mehrere TAN-Verfahren zur Auswahl.

Als mobiles TAN-Verfahren nutzt man BestSign entweder über die separate BestSign-App oder direkt integriert in die Banking-App.

Ich persönlich bin kein großer Freund der TAN-Generator-Apps.

Insbesondere gilt das dann, wenn man TAN-Generator-App und Banking-App auf dem gleichen mobilen Endgerät betreibt.

Ein echter zweiter Faktor ist das dann nicht mehr.

Das ist aber ein generelles Thema. Viele Banken bieten es so an.

Ich habe für mein FYRST-Konto jedenfalls chipTAN eingerichtet, was als alternatives TAN-Verfahren ebenfalls angeboten wird.

In diesem Fall benötigt man einen TAN-Generator (ca. 15,- €) und die FYRST Card.

Hier nutze ich den REINERSCT tanJack optic CX, der sich problemlos bei FYRST als TAN-Generator einrichten ließ.

Ansonsten sollte es aber prinzipiell jeder optische TAN-Generator tun.

Auf der Postbank-Webseite gibt es einige weitere Empfehlungen für TAN-Generatoren.

Da FYRST das Online-Banking der Postbank nutzt, kann man in dem Fall auf die Informationen der Postbank zu chipTAN zurückgreifen.

Bild: Tech Junkies / Patrick Woessner

Bild: Tech Junkies / Patrick WoessnerFYRST-Kreditkarte – mit Umweg über die Postbank

Eine FYRST-Kreditkarte gibt es auch weiterhin nicht.

Nur die girocard mit V-Pay wird direkt im FYRST-Design ausgegeben – nur hilft diese z.B. bei Online-Zahlungen oder Auslandsreisen nicht viel.

Glücklicherweise gibt es jedoch mittlerweile ein passendes, alternatives Angebot für eine Kreditkarte. Und das kann sich sogar sehen lassen.

Statt einer eigenständigen FYRST-Kreditkarte wird dazu auf das Portfolio der geschäftlichen Kreditkarten der Postbank zurückgegriffen. Man ist ja ohnehin eng verbunden.

Die Postbank Visa Business Card kostet normalerweise 30,- € im Jahr, ist jedoch für FYRST-Kunden kostenlos verfügbar (siehe FAQ).

Da FYRST ohnehin das Online-Banking der Postbank nutzt, kann man die Kreditkarte problemlos dort verwalten. Das FYRST-Geschäftskonto gilt dann selbstverständlich auch als Referenzkonto für die Abrechnung der Kreditkarte.

Ansonsten ist die Postbank Visa Business Card eine „echte“ Kreditkarte mit langen 40 Tagen Zahlungsziel – nachdem immer mehr Banken auf Debit-Karten umstellen, findet man das nicht mehr so oft.

Nachteil kann dann eben sein, dass eine Bonitätsprüfung anfällt. So schreibt die Postbank:

Nach Prüfung Ihrer Bonität senden wir Ihnen Ihre neue Kreditkarte per Post.

Quelle: Postbank-Webseite – Visa Business Card

In diesem Hinblick ist das Leben mit Debit-Karte dann doch einfacher – für die Bank und den Kunden 🙂

So konkretisiert FYRST dann auch:

Gerne können Sie unser Kreditkartenangebot nutzen, sofern Sie die Bonitätsprüfung erfüllen und Ihr Unternehmen länger als ein Jahr betreiben. Sollte Ihr Unternehmen kürzer als ein Jahr bestehen, nutzen Sie gern das Angebot einer Visa Card Prepaid.

Quelle: FYRST-Webseite – Visa Business Card

Sofern das Unternehmen noch jung ist oder die Bonität aus anderen Gründen beanstandet wird, gibt es also die Möglichkeit, auch eine Prepaid-Version der Visa Card zu nutzen.

Insgesamt ein interessantes Angebot – so jedenfalls meine Meinung.

Und dass statt einer FYRST-Kreditkarte eine Karte im Postbank-Design ausgestellt wird, dürfte den meisten Inhabern eines Geschäftskontos „schnuppe“ sein.

Eine Beantragung der Kreditkarte direkt bei Kontoeröffnung ist nicht möglich. Es ist erforderlich, den Antrag auszufüllen und per E-Mail oder Online-Banking-Nachricht an den Kundendienst zu schicken.

FYRST kündigen

Früher oder später kann auch das ein Thema werden – FYRST kündigen.

So war es in meinem Fall – ich habe das Geschäftskonto schlicht nicht mehr benötigt und folglich die Kündigung ausgesprochen.

Ich wohne nicht mehr in Deutschland und hatte folglich schlichtweg keinen Bedarf mehr für ein Geschäftskonto in Deutschland. Das war also kein Kündigungsgrund, der der Bank zuzurechnen wäre.

Bzgl. der Modalitäten zur Kündigungen informierte ich mich auf der Webseite:

Um ein Konto aufzulösen, benötigen wir die Unterschrift aller Kontoinhaber.

Bitte senden Sie uns daher einen Brief an:

Quelle: FYRST-FAQ

FYRST Dortmund

Hiltropwall 4-12

44137 Dortmund

Das hätte meinen positiven Erfahrungen mit dem FYRST Geschäftskonto zum Abschluss fast einen Dämpfer verpasst.

Digital-Bank und dann Kündigung ausschließlich per Brief? Das passt in meinen Augen nun wirklich nicht zusammen.

Ich habe mich deshalb zu einem Selbstversuch entschieden 🙂

Es besteht die Möglichkeit, über das Online-Banking eine Nachricht an die Bank zu senden, bei der man auch PDF-Dokumente anhängen kann.

Vorteil bei einer solchen Nachricht: Diese wird per TAN bestätigt.

FYRST stellt ein Formular zur Kündigung (Stichwort: „Auflösung eines FYRST Girokontos“) als PDF-Dokument bereit.

Dieses habe ich ausgefüllt, unterschrieben, eingescannt und anschließend per Mitteilung im Online-Banking bestätigt durch eine TAN übermittelt.

Und siehe da – am Folgetag kam die Bestätigung per E-Mail, dass der Auftrag zur Kündigung bzw. Kontoschließung in Kürze ausgeführt wird.

Nochmal drei Tage später war das Konto geschlossen und Restsaldo ging als Überweisung auf dem angegebenen Konto ein.

FYRST kündigen – auf Wunsch geht also auch das digital 🙂

Der Abschlusskontoauszug, den man erhält, dient zugleich als Kündigungsbestätigung des Geschäftskontos.

Meine Erfahrungen mit FYRST

Ich habe FYRST für circa ein Jahr genutzt und bin zufrieden mit den gesammelten Erfahrungen.

Dazu muss ich jedoch sagen, dass ich ein „pflegeleichter“ Geschäftskonto-Kunde war, denn ich nutzte ausschließlich:

- überschaubare Anzahl an eingehenden SEPA-Überweisungen (Ausgangsrechnungen) und ausgehenden SEPA-Überweisungen (Eingangsrechnungen)

- keinerlei Bargeld-Transaktionen (weder Abhebungen noch Einzahlungen)

- keine Nicht-SEPA-Auslandsüberweisungen (eingehend oder ausgehend)

- keine Firmen-Lastschriftmandate

- … auch sonst keine „fortgeschrittenen“ Bankdienstleistungen

Mit meinen bescheidenen Anforderungen würde ich damit bei fast jeder Bank glücklich werden.

So einfach ist es dann aber auch nicht.

Bei meinem früheren Geschäftskonto habe ich mich gelegentlich geärgert.

Das Konto war nicht wirklich zuverlässig (z.B. immer wieder Online-Banking-Störungen), eine FinTS / HBCI-Schnittstelle fehlte mir und zuletzt änderten sich die Konditionen häufig.

Junge FinTech-Anbieter und kleine Direktbanken neigen meiner Erfahrung nach häufiger dazu, Produkte und Konditionen zu ändern (zum Vorteil oder zum Nachteil).

Wegen dieser Erfahrungen wollte ich zu einer größeren Bank wechseln.

Zu diesem Zeitpunkt startete FYRST.

Außerdem gibt es hier FYRST Base, welches (bei meinem Nutzungsverhalten) ein komplett kostenloses Geschäftskonto für mich darstellte.

50 Buchungsposten monatlich waren für mich nämlich voll und ganz ausreichend.

Den Kundenservice habe ich während dieser Zeit zweinmal per E-Mail kontaktiert:

- Meine girocard ging zunächst auf dem Postweg verloren und hierzu erhielt innerhalb von gut einem Tag eine Antwort mit guter Hilfestellung per E-Mail.

- Nach der Kündigung habe ich den Abschlusskontoauszug zusätzlich digital angefordert. Das war ebenfalls innerhalb eines Tages erledigt.

Hinter FYRST steht die Deutsche Bank bzw. die Postbank, die seit Jahrzehnten im Firmen- und Geschäftskunden-Banking tätigt sind.

Dementsprechend gibt es auch eine deutsche IBAN.

Das ist nicht so selbstverständlich, wie man vielleicht denken möchte. Der ein oder andere FinTech-Anbieter, der auch auf dem deutschen Markt Geschäftskonten anbietet, stellt keine deutsche IBAN zur Verfügung.

Zwar ist IBAN-Diskriminierung im Einheitlichen Europäischen Zahlungsraum eigentlich untersagt.

Aus anderen Gründen dürften deutsche Unternehmer jedoch dennoch in vielen Fällen eine deutsche IBAN bevorzugen.

Wer wie ich vergleichsweise einfache Anforderungen an ein Geschäftskonto hat, dürfte bei FYRST eine einfache, kostengünstige bzw. sogar kostenlose Lösung finden.

Größere Unternehmen mit komplexen Geschäftsprozessen nehmen die Digital-Bank vermutlich eher nicht in die engere Auswahl.

Aber das ist ja auch in Ordnung so, denn die Bank stellt sich selbst so vor:

FYRST ist die digitale Bank für alle Gründer, Selbstständige und Freiberufler mit preiswerten Bankleistungen, einem umfassenden digitalen Leistungsangebot und innovativen Business-Lösungen.

Quelle: FYRST-Webseite

Man legt bei der Bank also ganz offiziell den Schwerpunkt auf kleine Unternehmen.

Und allen kann man es bekanntlich auch nicht Recht machen 🙂

Die Deutsche Bank bzw. die Postbank dürfte FYRST dabei als Gegengewicht zu FinTech-Alternativen im Business-Banking-Bereich platziert haben.

Dort sind z.B. Penta, Kontist, Holvi und N26 Business zu nennen.

Diese Anbieter fokussieren sich mit günstigen oder kostenlosen Geschäftskonto-Lösungen gezielt auf die Zielgruppe kleiner Unternehmen wie Solo-Selbständige, Freelancer, Gründer, nebenberuflich Selbständige oder Kleinunternehmer.

Künftig dürfte hier eher noch mehr Wettbewerb folgen.

Bereits veröffentlicht habe ich einen Erfahrungsbericht zum „Sustainable-Banking“-Startup Tomorrow, deren Konto ich als (privates) Haushaltskonto nutzen.

Und Tomorrow hat bereits angekündigt, ebenfalls bald mit einem Freelancer-Konto an den Start gehen zu wollen.

Das ist gut für Solo-Selbständige und kleine Unternehmen.

Denn Wettbewerb belebt bekanntlich das Geschäft 🙂

Zu hoffen bleibt jedoch, dass die günstigen oder sogar kostenlosen Geschäftskonten dauerhaft auf dem Markt bleiben – egal ob es von einem FinTech, einer Digital-Bank oder einer Direktbank angeboten wird.

Das geht vermutlich auf Dauer nur, wenn Geschäftskunden entweder zusätzliche Banking-Leistungen nutzen oder in ein Premium-Kontomodell wechseln.

Hallo Patrick, du weißt sicher, dass man im Netz viele, zum Teil shitstorm-ähnliche, massive Kritiken z.B. an PENTA finden kann. Zum Teil behaupten dort PENTA-Kunden, die guten Bewertungen seien „gekauft“. Hast du Erfahrungen auch mit PENTA, die ja mit der solaris-Bank arbeiten oder kannst du Kritiken bestätigen? Du hast ja vermutlich mehrere FinTecs getestet und nicht nur FYRST!?

Hallo Reinhard,

da bin ich überfragt.

PENTA kenne ich zwar, aber nicht aus eigener Erfahrung. Viele oder gar jedes Geschäftskonto vorzustellen, würde meine bescheidenen Ressourcen sprengen und ich habe den Anspruch, nur über FinTech-Anbieter zu schreiben, die ich selbst ausführlich ausprobiert habe bzw. nutze.

Und bei FYRST liegt tatsächlich mein Geschäftskonto 🙂

Ich habe PENTA am Ende als eine mögliche FYRST-Alternative genannt, denn kostenlose bzw. kostengünstiger FinTech-Alternativen für das klassische Geschäftskonto kann man ja nach wie vor an einer Hand abzählen.

Worüber ich hier jedoch auch schon schrieb ist Tomorrow. Das ist ein weiteres FinTech, welches auf die Infrastruktur der solarisBank zurückgreift – dieses aber als privates Girokonto.

Viele Grüße,

Patrick

Hallo Patrick,

vielen Dank für deinen Bericht! Beachtenswert finde ich die Zeilen rund um die Schufa-Anfrage. Du schreibst, du hättest diese reklamiert. Wie kann denn eine solche Reklamation aussehen? Habe dazu keine Erfahrung und kann mir das weder inhaltlich vorstellen noch, ob das überhaupt eine wirklich wichtige Sache ist.

Vielen Dank!

Kai

Hallo Kai,

in einer „Schufa-Karriere“ kann es immer mal wieder zu Unstimmigkeiten (z.B. Eintrag zu bereits gekündigter Kreditkarte wird nicht entfernt – aber auch andersherum – die Hausbank „vergisst“ das Girokonto einzutragen) kommen. So meine Erfahrung. Um das zu überprüfen, braucht man entweder einen Zugang zu meineSCHUFA oder man fordert eine DSGVO-Datenkopie an.

Wenn etwas nicht stimmt (meiner Meinung nach), schreibe ich entweder eine E-Mail an die Adresse im Impressum auf der Schufa-Webseite oder ein Fax. Alternativ geht es auch ganz klassisch auf dem Postweg. Die Schufa hält Rücksprache mit dem Vertragspartner und prüft das. Eine Antwort erhalte ich meist innerhalb von 7 – 14 Tagen.

Ein Problem ist der Eintrag zu einem Konto eigentlich nicht. Ich beobachte und „pflege“ meinen Schufa-Datensatz aber ein wenig.

Häufig wird auch vermutet, dass viele eingetragene Konten / Karten sich eher negativ auf den Schufa-Score auswirken (insbesondere wenn kurze Geschäftsbeziehungen dabei sind). Ob ein geringer Score in der Praxis Nachteile nach sich ziehen würde, ist dann nochmal eine andere Frage. Es kann aber sein, dass Schufa-Vertragspartner bei geringem Score z.B. keine Vertragsbeziehung eingehen wollen (z.B. Abschluss neuer Kreditkarte aber auch Mobilfunkvertrag) oder z.B. nur ein geringes Limit gewähren.

Ich schaue vielleicht einmal im Jahr bei der Schufa rein. Wenn ich etwas sehe, was in meinen Augen unstimmig ist, melde ich das. Es geht mir auch darum, dass nur aktuelle und richtige Daten über mich gespeichert sind (Stichwort: Datensparsamkeit).

In den meisten Fällen, so denke ich, muss man sich darüber aber keine Gedanken machen.

Ob FYRST für das Geschäftskonto bei persönlichen Kontoinhabern (z.B. Einzelunternehmer) grundsätzlich einen Eintrag in der Schufa vornimmt oder ob ich da ein Einzelfall war, kann ich nicht sagen.

Viele Grüße,

Patrick

Da eigentlich interessante wäre jetzt. Warum bist du nicht mehr dort? Wo bist du jetzt? Und warum hast du gewechselt? Kommt leider nicht heraus.

Hallo „jo“,

also am Rande habe ich es ja erklärt – ich habe das Geschäftskonto nicht mehr benötigt.

Konkret ist es so, dass ich seit einiger Zeit im Ausland lebe. Kein Wohnsitz in Deutschland, kein Unternehmen in Deutschland und somit auch kein Bedarf an einem Geschäftskonto in Deutschland (zumal FYRST nur für deutsche Unternehmen angeboten wird) – so einfach ist es 🙂

Würde ich irgendwann wieder meinen Lebensmittelpunkt wieder nach Deutschland verlegen und dort ein Unternehmen anmelden, wäre das FYRST-Geschäftskonto bei mir wieder in der engeren Auswahl – denn ich war soweit zufrieden / meine Erfahrungen waren positiv.

Viele Grüße,

Patrick

Hallo Patrick, vielen Dank für deinen Bericht. Ich unterhalte ein Firmenkonto bei Penta und möchte dieses im Rahmen der Qonto-Übernahme kündigen. Aktuell ziehe ich die Kontoauszüge im .sta-Format und sende diese an meinen Steuerberater. Weißt du, ob dies auch über Fyrst möglich wäre? Könntest du berichten, wie du die Datenübertragung an deinen Steuerberater schlussendlich geregelt hast? Vielen Dank für deine Hilfe!

Hallo Hans,

ich habe zeitweise meinen Steuerberater auch mit einer .STA-Datei (i.e. MT940) versorgt.

Soweit ich mich erinnere, gab es im FYRST Online-Banking nur CSV, XML und PDF. Ich habe das damals mit einer externen Banking-Software gelöst, die mir die .STA-Datei generiert hat.

FYRST bietet jedoch auch an:

https://www.fyrst.de/banking/rechenzentrum/

Viele Grüße,

Patrick

Meine Erfahrungen mit dem Fyrst Konto sind leider nicht so positiv. Es war ein Riesenaufwand das Konto aktiviert zu bekommen. Zuerst kam die SMS mit dem Passwort nicht. Nach Reklamation wurde mir ein Brief zugesendet. Dauer 2 Wochen. Danach musste ich das Zugangsverfahren aktivieren, wieder warten auf einen Brief. Letztendlich ist das Konto aktiv aber die Zubuchnung einer Kreditkarte nicht möglich. Ich kann sie seit Wochen nur reservieren. Bisher habe ich für ein zweites Unternehmen ebenfalls ein Onlinekonto einer anderen Bank und hier ging alles viel schneller und unkompliziert. Mein Mann der ebenfalls für seine freiberufliche Tätigkeit ein First-Konto eröffnet hat wartet auch immer noch auf das Eröffnungspasswort. Er musste ein Dokument nachreichen, das ist auch schon 2 Wochen her. Antworten vom Support dauern im Schnitt 2 Tage oder kommen gar nicht. Wir überlegen die Konten wieder zu kündigen, für Selbständige ist das eine Zumutung.

Hallo Heidi,

danke für Dein ehrliches Feedback.

Ich hatte damals keinerlei Probleme – die Kontoeröffnung bei FYRST klappte schnell und reibungslos.

Aber das ist schon eine Weile her und heißt natürlich nicht, dass dies immer so der Fall ist.

Viele Grüße,

Patrick

Hallo, mein Steuerberater möchte gern mit Datev arbeiten. Ist das auch bei Fyrst möglich?

Lg Sabine

Hallo Sabine,

hier mehr dazu: https://www.fyrst.de/banking/zahlungsverkehr/rechenzentrum.html.

Ein Aufpreis wird dafür fällig. Ich meine mich zu erinnern, dass FYRST 5,- € monatlich dafür nimmt.

Viele Grüße,

Patrick

Hallo Patrick, leider kann auch ich nichts Positives mehr an der Fyrst Bank finden. Ich kann deine Aussage ein Konto bei der Fyrst zu eröffnen bestätigen. Der Service war toll und die Mitarbeiter motiviert. Allerdings war das, wie bei dir, schon ein paar Jahre her. Irgendwann wurde dann still und heimlich in der Pandemie der Telefon Support eingestellt. Man konnte also nur noch schreiben und manchmal hat man dann auch eine Antwort bekommen, meist bezog die sich dann allerdings nicht auf die Frage und man hat erneut geschrieben. Dann kann es schon mal eins zwei Wochen dauern, bis das Problem gelöst ist. Nach Corona kam der Telefonsupport zwar nicht wieder, dafür aber Best Sign. Und jetzt wird es richtig geil. Jetzt wird mal eben der Zugang zum Geschäftskonto über eine Woche komplett verweigert.

„Ach geht nicht? Tut uns leid. Versuchen Sie es doch bitte morgen nochmal“

Ich schau das ich mich hier vom Acker mache. Die gefährden deine Existenz und hoffen dann auf dein Verständnis.

Hallo Thomas,

danke für das Teilen Deiner Erfahrungen mit FYRST, auch wenn Du mit der Qualität des Supports zuletzt nicht mehr zufrieden warst.

Viele Grüße,

Patrick